Indústria na reforma tributária, saiba os impactos no setor

A indústria na reforma tributária será amplamente impactada. Há pontos positivos, mas também de atenção diante do que vem sendo abordado na atual fase de regulamentação do texto, que ainda deve passar pelo Senado.

Diante disso, elaboramos o texto a seguir para sanar as principais dúvidas sobre a indústria na Reforma Tributária, como os impactos da reforma na indústria, benefícios, pontos de atenção e impactos na carga tributária do setor.

Impacto da Reforma Tributária na indústria

Em linhas gerais, a reforma tributária vai impactar positivamente a indústria, não só pela unificação e simplificação dos tributos, mas também pela redução das distorções econômicas na cadeia produtiva através da implementação do Imposto sobre Valor Agregado (IVA-Dual).

Para contextualizar, o IVA terá duas vertentes:

- uma que vai aglutinar impostos federais — com a Contribuição sobre Bens e Serviços (CBS) e o Imposto Seletivo (IS)

- e outra que cubra taxas estaduais e municipais — o Imposto Sobre Bens e Serviços (IBS).

Esse ponto de partida garantirá às empresas o pleno direito de aproveitar créditos referentes aos produtos e serviços adquiridos.

Com a adoção do IVA, as indústrias poderão registrar, sob forma de crédito escritural, toda a tributação (IBS e CBS) incidente nas etapas anteriores da cadeia, podendo compensar esses valores com os tributos (IBS e CBS) incidentes na venda dos produtos industrializados.

Carga tributária da indústria com a reforma

A implementação do novo modelo tributário traz consigo uma série de benefícios potenciais para o setor industrial. Um dos pontos mais significativos reside na fixação da alíquota máxima do Imposto sobre Bens e Serviços (IBS) e da Contribuição sobre Bens e Serviços (CBS) em até 27,3%.

Essa medida promete impactar positivamente as finanças das indústrias, veja os principais pontos:

1 – Alívio da carga tributária: considerando que a carga tributária média atualmente imposta ao setor gira em torno de 30% do faturamento.

Diante disso, a redução da alíquota nacional representa uma diminuição significativa na carga tributária suportada pelas empresas industriais. Essa redução não apenas alivia os custos operacionais, mas também fortalece a competitividade do setor diante do cenário nacional e internacional, incentivando investimentos e estimulando o crescimento econômico.

2 – Fim da tributação em cascata: é importante destacar que a indústria enfrenta há tempos o desafio da tributação em cascata, onde os impostos são aplicados em várias etapas da cadeia produtiva, resultando em uma acumulação de encargos financeiros. Com a implementação do Imposto sobre Valor Agregado (IVA), essa perda financeira causada pela tributação em cascata tende a ser mitigada, uma vez que o IVA permite o crédito dos impostos pagos nas etapas anteriores da cadeia de produção, reduzindo assim a carga tributária final sobre os produtos industrializados.

Quais os principais benefícios para a indústria?

Além da redução da carga de impostos e o fim da tributação em cascata, o setor de indústria deve obter uma série de vantagens, como:

- Melhoria da competitividade tanto no mercado interno quanto externo;

- Redução de custos operacionais;

- Aumento da atratividade para investimentos estrangeiros;

- Reforço da segurança jurídica;

- Estímulo à criação de empregos e aumento da renda;

- Simplificação burocrática e diminuição da carga tributária.

É bom ou ruim a reforma tributária para a indústria?

Diante do que foi apresentado até aqui, a Reforma Tributária apresenta-se como uma oportunidade significativa para o setor industrial, não apenas pela redução da carga tributária global, mas também pela simplificação do sistema tributário e pela mitigação dos efeitos prejudiciais da tributação em cascata.

Ou seja, essas medidas têm o potencial de impulsionar a competitividade e o crescimento sustentável da indústria, contribuindo assim para o desenvolvimento econômico do país.

Imposto Seletivo nas indústrias

Está prevista a implementação de um Imposto Seletivo (IS) para substituir o Imposto sobre Produtos Industrializados (IPI), com o objetivo de desencorajar o consumo de produtos e serviços prejudiciais à saúde, como bebidas e cigarros, além de promover a sustentabilidade ambiental e reduzir as emissões de carbono.

Confira abaixo alguns dos produtos que devem pagar imposto seletivo:

- Cigarros;

- Bebidas alcoólicas;

- Pesticidas;

- Bebidas e alimentos com alto teor de açúcar (possivelmente);

- Produtos prejudiciais ao meio ambiente.

No entanto, a relação final de produtos sujeitos à tributação e as respectivas taxas a serem aplicadas ainda aguardam especificações detalhadas. Isso se deve ao fato de que tais definições serão determinadas por meio de uma legislação complementar, a qual será desenvolvida e ratificada após a conclusão da reforma tributária.

Quando a reforma tributária passa a valer?

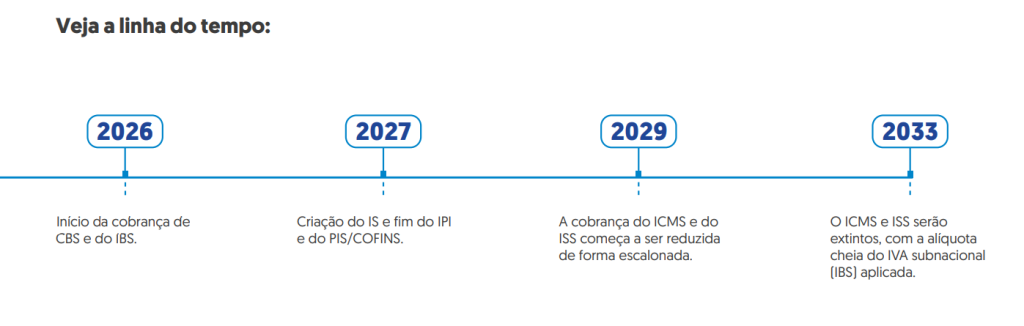

Está planejado um período de transição entre 2026 e 2033, durante o qual uma série de regulamentações será estabelecida após a aprovação final da PEC. Esse processo incluirá a elaboração de leis complementares para que o novo sistema tributário nacional entre em vigor de forma integral.

.

Quer saber mais sobre a Reforma Tributária? Toque no banner e fale com o nosso time de especialistas.